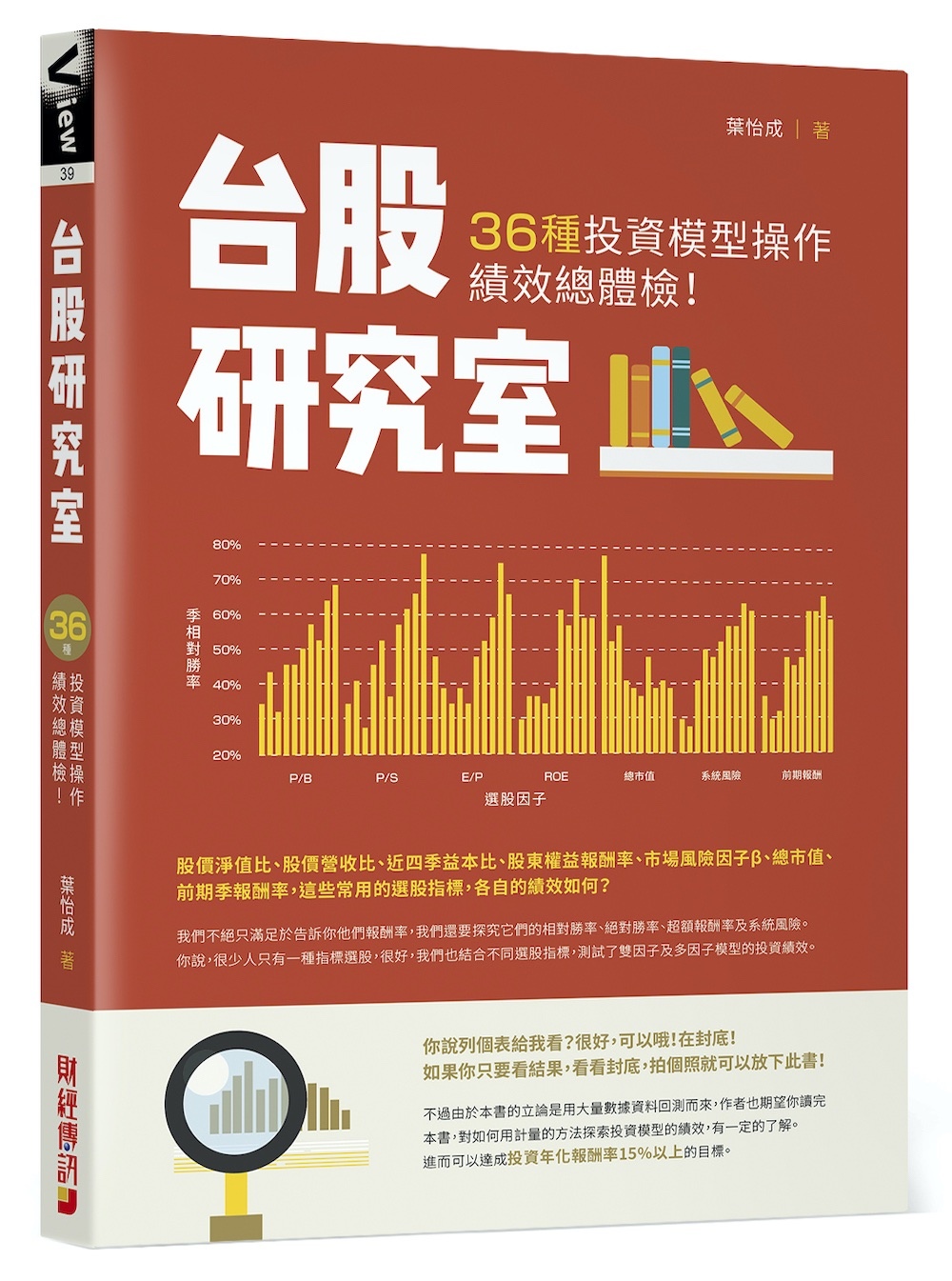

台股研究室:36種投資模型操作績效總體檢! | 如何做好生意 - 2024年11月

台股研究室:36種投資模型操作績效總體檢!

以各種選股因子與模型回測最近12年的台灣股市,

全面檢視台股投資的方法。

協助讀者提升選股實力,達成年化投報率15%以上的目標。

本書同時也是最佳示範,告訴你如何利用資料庫進行回測。往後,在這資料被大量收集的時代,你有任何的投資想法,不用等十幾年來驗證它是否為真,你可以用過去的資料回測,得知它是否行得通。

本書清楚的告訴你,要如何分析一種投資模型的績效。而提升投資的效率,讓你獲得15%以上的年化報酬率,固然是本書的主旨。但是,作者其實也想在大數據的時代,領你進入計量分析的堂奧。

本書先分析股價淨值比、股價營收比、近四季益本比、股東權益報酬率、市場風險因子β、總市值、前期季報酬率等選股指標(因子)。再由其中的股東權益報酬率、股價淨值比、總市值、市場風險因子β、前期季報酬率等五個因子,組成單因子、雙因子、三因子、四因子、五因子的投資模型,共36種。分別計算各投資組合的年化報酬率、季超額報酬率、季系統風險、絕對勝率、相對勝率等績效指標。

此外,本書告訴你各種投資指標搭配操作方法、操作策略的投資結果,是投資台股必讀的指南。

本書特色

◆立論不是出於個人經驗,而是用12年的市場數據統計而來

個人的經驗有值得參考之處,但是一個人能操作的股票有限,其實不能排除運氣的成分。某人只買本益比8倍以下的個股,同一時間,一定有很多股票符合這個條件。他選擇某支,而你選了另外一支。他大賺3倍,而你用同樣的條件來選股,只是選到的股不同,也一樣會大賺3倍?要了解某一指標是否有用,不可以基於個人經驗,而要挑出整個市場符合那個條件的個股,看平均的結果如何。

◆用統計方法,全面驗證台股投資指標績效

這是市場上極少數全面檢視台股投資模型的著作。本書分析幾十種選股指標的長期績效。包括五種面向(價值面、獲利面、規模面、風險面、慣性面)的單因子選股模型、多因子選股模型。計算報酬率、季超額報酬率、季系統風險、絕對勝率、相對勝率等績效指標。以後你聽到任何台股專家建議你選股的方法,讓你很心動。都可以來查查本書,看看實證的結果為何!

◆操作策略及操作參數列入考量

除了選股模型外,許多因素也會影響績效。本書盡可能的進行詳盡的分析。例如

‧如果你以股價淨值比為選股指標,你選最佳的前百分之十投資,和最佳的前百分之二,對投資績效有什麼影響?

‧財務指標的公布,有時間的落差,如第t季財報的數字,在t+2季才會公布,你才能據以選股。但是如果你在t+3季才買進,對投資報酬會有什麼影響?

‧不同的操作策略對績效的影響為何?做多、做空或是中立(多空同時操作),各種操作模型的績效為何?

本書讓你學會利用資料庫回測的原理,用科學的方法,建立自己的選股模型!

作者簡介

葉怡成

目前任教於淡江大學,開設資料探勘、財務管理等課程。

【著作】

著有專書多種:

《台灣股市何種選股模型行得通?》、

《誰都學得會的最強選股公式GVI》、

《誰都學得會的算股公式》、

《工程經濟與財務管理》、

《美股研究室》、

《用Excel做商業預測:終身受用的原理與實作》、

《資料探勘:程序與模式─ 使用Excel實作》、

《證券投資分析:使用Excel實作》、

《AI 證券投資分析:探索超額報酬 使用Excel實作》

第1篇 導論篇

第1章為何需要選股模型?

1-1為何投資策略如此重要?年化報酬率15%的魔力

1-2台股簡史(1961~2020年):長期向上,但過程有劇烈起伏

1-3衡量投資績效的兩類指標:報酬與風險

1-4提升投資績效的兩個方法:選股與擇時

1-5股市歷史的教訓:在長跑中選股勝過擇時

1-6股票投資分析四構面:基本面、技術面、籌碼面、消息面

1-7為何專家選股老是行不通?偏誤、貪婪、恐懼、自私

1-8選股模型的國外實證經驗:年化報酬率15%是可能的

1-9選股模型的限制:為何不是每人都能達成回測的報酬率?

1-10恆心是投資人致富的必要條件─巴菲特的財富人生

1-11本書的架構

1-12對投資人的啟發:回測不易,但卻是唯一的方法

1-13新冠肺炎危機衝擊了我們對股市的假設?

第2章如何回測選股模型?

2-1選股模型的組成:因子、參數、策略

2-2選股模型的回測:偏誤

2-3選股模型的回測:處方

2-4選股模型的回測:單因子方法

2-5選股模型的回測:多因子方法

2-6選股模型的回測:分季評估

2-7選股模型的評估:如何判定一個選股模型是有效的?

2-8對投資人的啟發:回測不易,必須克服許多偏誤

第3章選股模型的理論基礎─權益證券的兩個權益

3-1 效率市場假說─市場真的那麼有效率嗎?

3-2 成長股與價值股的本質─持有股票的兩個權益

3-3 成長股與價值股的關係─從一維觀點到二維觀點

3-4 成長股與價值股的關係─從靜態觀點到動態觀點

3-5 成長股與價值股的關係─二維動態觀點

3-6 成長股與價值股的效應

3-7 對投資人的啟發:買「賺錢公司」的「便宜股票」就對了

第2篇 單因子模型

第4章單因子的初步篩選—價值因子、獲利因子、風險因子、規模因子、慣性因子

4-1 回測的因子

4-2 價值因子的回測結果

4-3 獲利因子的回測結果

4-4 其他因子的回測結果

4-5 對投資人的啟發:7個重要的選股因子—股價淨值比、股價營收比、益本比、股東權益報酬率、系統風險係數β、總市值、前期季報酬率

第5章價值因子選股模型Ⅰ─股價淨值比

5-1 理論基礎

5-2 實證結果Ⅰ:全部股,高風險、低流動性

5-3 實證結果Ⅱ:大型股,選股成效不佳

5-4 對投資人的啟發:股價淨值比是重要但風險高的選股因子

第6章 價值因子選股模型Ⅱ─股價營收比

6-1 理論基礎

6-2 實證結果Ⅰ:全部股,高風險、低流動性

6-3 實證結果Ⅱ:大型股,選股成效不佳

6-4 對投資人的啟發:股價營收比在大型股的選股效果低

第7章 價值因子選股模型Ⅲ─益本比

7-1 理論基礎

7-2 實證結果Ⅰ:全部股,風險呈現兩端高中間低的特徵

7-3 實證結果Ⅱ:大型股,選股能力比其他價值因子佳

7-4 對投資人的啟發:益本比是帶有獲利因子色彩的價值因子

第8章成長因子選股模型─股東權益報酬率

8-1 理論基礎

8-2 實證結果Ⅰ:全部股,低風險、高流動性

8-3 實證結果Ⅱ:大型股,選股能力遠比價值因子佳

8-4 對投資人的啟發:股東權益報酬率是良好的選股因子

第9章規模因子選股模型─總市值

9-1 理論基礎

9-2 實證結果:有嚴重的流動性不足之問題

9-3 對投資人的啟發:微型股報酬高但流動性很差

第10章風險因子選股模型─市場風險因子β

10-1 理論基礎

10-2 實證結果Ⅰ:全部股,低風險、低流動性

10-3 實證結果Ⅱ:大型股,選股能力不佳

10-4 對投資人的啟發:市場風險因子β越小報酬越高

第11章慣性因子選股模型─前期季報酬率

11-1 理論基礎

11-2 實證結果Ⅰ:全部股,風險較小,抗跌

11-3 實證結果Ⅱ:大型股,慣性因子選股能力比在全部股更佳

11-4 對投資人的啟發:慣性效應在大型股表現佳

第12章單因子選股模型總結

12-1 理論基礎

12-2 實證結果Ⅰ:全部股,價值因子、獲利因子對提高報酬最為有效

12-3 實證結果Ⅱ:大型股,價值因子選股效果明顯降低

12-4 對投資人的啟發:選股因子各有特性

第3篇 多因子模型

第13章雙因子選股模型的基礎─綜效

13-1 理論基礎

13-2 第一類:雙類因子之雙因子模型

13-3 第二類:單類因子之雙因子模型

13-4 第三類:包含益本比之雙因子模型

13-5 價值因子與獲利因子綜效的分析與解釋

13-6 對投資人的啟發:價值因子配合獲利因子具有綜效

第14章雙因子選股模型的實測

14-1 理論基礎

14-2 實證結果Ⅰ:全部股,價值因子+獲利因子構成了核心綜效

14-3 實證結果Ⅱ:大型股,價值因子的效果降低而慣性因子提高

14-4 因子綜效的分析與解釋

14-5 對投資人的啟發:許多因子之間具有綜效

第15章多因子選股模型的實測

15-1 理論基礎

15-2 實證結果Ⅰ:全部股,以股東權益報酬率+β+前期季報酬率風險最低

15-3 實證結果Ⅱ:大型股,報酬高,風險也低,沒有流動性不足的問題

15-4 最佳選股因子數目:3~4個因子

15-5 股市的綜效前緣與效率前緣之比較

15-6 對投資人的啟發:多因子模型可以提升選股能力

第16章選股模型的績效會隨時間軸改變嗎?

16-1 理論基礎

16-2 前期/後期市場的比較

16-3 多頭/盤整/空頭市場的比較

16-4 四季市場的比較

16-5 股市的價值股與成長股之風格輪動

16-6 對投資人的啟發:多因子模型可提升時間軸上的穩健性

第17章選股模型的績效會隨選股池改變嗎?

17-1 理論基礎

17-2 不同產業股票的比較

17-3 不同市場股票的比較

17-4 不同性質股票的比較

17-5 股市的不足反應與過度反應

17-6 對投資人的啟發:多因子模型可提升選股池上的穩健性

第4篇 選股模型的參數、策略、最佳化與可靠性

第18章選股模型的操作參數

18-1 理論基礎

18-2 交易延遲之影響

18-3 個股權重之影響

18-4 入選比例之影響

18-5 平均值與中位數之影響

18-6 對投資人的啟發:多因子模型的菁英選股可提升報酬

第19章選股模型的操作策略

19-1 理論基礎

19-2 實證結果 I:全部股

19-3 實證結果 Ⅱ:大型股

19-4 市場中立策略的年化報酬率估計

19-4 對投資人的啟發:多因子模型的市場中立策略風險低

第20章選股模型的最佳化

20-1 理論基礎

20-2 實證結果 Ⅰ:全部股

20-3 實證結果 Ⅱ:大型股

20-4 選股比例之最佳化

20-5 對投資人的啟發:優化權重組合與選股比例

第21章選股模型的可靠性

21-1 理論基礎

21-2 實證結果Ⅰ:績效的橫向不確定性

21-3 實證結果Ⅱ:績效的縱向不確定性

21-4 投資人的疑問:為何選股模型時常無法擊敗大盤?

21-5 股市的「勝多敗少」到「必勝」之路─大數定律

21-6 對投資人的啟發:嚴守長期持續投資與多元分散投資紀律

第22章如何使用選股模型?

22-1 理論基礎

22-2 選股模型

22-3 操作方式

22-4 股市的長期股票投資報酬率

22-5 對投資人的啟發:以嚴明的投資紀律邁向年化報酬率15%!

序

作者曾在2013年出版「台灣股市何種選股模型行得通?」一書,回測期間從1997/1/1 ~ 2009/9/30,長達12.75年。該書採用線上回測(on-line),即使用一套回測軟體進行回測,缺點是其中有些假設可能有誤差,且資料中可能有來自財報重編(restate)的先視偏差(look-ahead bias)。

10年過去了,市場的投資風格或許已有所變化,因此本書重新回測了一次,回測期間從2008到2019年,長達12年。此外,這本書採用離線回測(off-line),即下載歷史資料到試算表軟體進行回測,可以克服上述問題。雖然這種方法仍可能有一些不精確,例如本書模擬回測時,使用第t季的財報來選股,是假設在第t+2季交易股票。交易價格使用第t+2季的開盤價。實際上,第一季(Q1)財報規定5/15前公布,因此並不需要到第t+2季開始才能交易股票,但這種誤差是偏保守誤差,即它可能會低估而不會高估選股的效果。

本書將上述回測實證成果編輯成下列各章(下圖):

‧單因子選股模型:第4~12章回測7種單因子模型與其總結。

‧多因子選股模型:第13~17章回測多因子模型與其總結。

‧選股模型操作參數與操作策略:第18~19章回測操作參數與操作策略的影響。

‧選股模型最佳化與可靠性:第20章優化選股模型的權重組合與操作參數,第21章分析選股模型之績效的縱向(時間軸)不確定性與橫向(投組內)不確定性。

本書的目的在於協助投資人提升IQ與EQ,以培養年化報酬率15%以上的實力。每一章的結尾都有一節簡明的「對投資人的啟發」總結選股模型的回測結果,以充實投資人的專業知識(IQ);最後以專章探討選股模型績效的縱向(時間軸)不確定性與橫向(投組內)不確定性,讓投資人徹底認識選股模型的普遍性與不確定性,進而培養出使用選股模型的信心與耐心(EQ)。

葉怡成

於淡江大學

高性能鈦基金屬氧化物電極的改性製備...

高性能鈦基金屬氧化物電極的改性製備... COPIC麥克筆渲染 手繪細膩靚圖...

COPIC麥克筆渲染 手繪細膩靚圖... 珠寶金工技法全書

珠寶金工技法全書 金屬熱處理(第十八版)

金屬熱處理(第十八版) 新型無機非金屬材料制備與性能測試表征

新型無機非金屬材料制備與性能測試表征 金屬熱處理標准應用手冊(第3版)

金屬熱處理標准應用手冊(第3版) 金屬製造業勞工肌肉骨骼傷病預防技術...

金屬製造業勞工肌肉骨骼傷病預防技術... 最簡單易懂的刺繡基礎全書:獨家收錄...

最簡單易懂的刺繡基礎全書:獨家收錄... 圖解RC造+S造練習入門:一次精通...

圖解RC造+S造練習入門:一次精通... 金屬工藝學實習(非機類)第3版

金屬工藝學實習(非機類)第3版